Acompanhar o fluxo de caixa é essencial para uma gestão empresarial eficiente. Um controle eficaz não apenas evita problemas de liquidez, mas também amplia a capacidade da empresa de antecipar cenários e tomar decisões com mais segurança.

Manter o controle rigoroso do fluxo de caixa é essencial para garantir a sustentabilidade financeira de qualquer empresa. Ao registrar com exatidão todas as entradas e saídas de recursos, o fluxo de caixa oferece uma visão clara da saúde financeira do negócio, além de embasar decisões estratégicas mais assertivas.

Quando bem gerenciado, esse controle financeiro reduz significativamente o risco de crises inesperadas. Isso porque, na prática, ele permite antecipar cenários de escassez ou excedente de recursos, possibilitando ajustes proativos e o aproveitamento de oportunidades de investimentos favoráveis no mercado.

Neste artigo, vamos explorar de forma prática e detalhada o que é o fluxo de caixa, quais são suas principais vantagens, os modelos mais utilizados e as melhores práticas para implementar um controle financeiro eficiente no seu negócio. Boa leitura!

Leia também — Como funciona o desconto de duplicatas? Entenda tudo sobre o tema

O que é o Fluxo de Caixa?

O fluxo de caixa é uma ferramenta fundamental da gestão financeira de sucesso, responsável por registrar todas as entradas e saídas de recursos em um determinado período. Em termos simples, ele representa o movimento de dinheiro que a empresa recebe e desembolsa, oferecendo uma visão clara e objetiva da sua situação financeira.

Entradas de Caixa

As entradas de caixa correspondem a todo o dinheiro que entra no caixa da empresa durante um determinado período. Elas são essenciais para manter as operações em funcionamento, investir no crescimento e preservar a saúde financeira.

Em outras palavras, são os recebimentos efetivos, valores que a empresa de fato recebe, seja em dinheiro, transferências, cartões, boletos, entre outros. Esses recursos aumentam a liquidez imediata e fortalecem a capacidade de honrar obrigações.

Essas entradas podem vir de diversas fontes. Aqui estão os principais exemplos:

- Pagamentos de clientes por produtos ou serviços vendidos;

- Recebimento de duplicatas ou faturas;

- Empréstimos ou financiamentos recebidos;

- Antecipação de recebíveis;

- Investimentos dos sócios ou acionistas;

- Recebimento de aluguéis, royalties ou licenciamento;

- Rendimentos sobre aplicações financeiras ou juros recebidos.

É importante lembrar que nem todo valor “previsto” representa, de fato, uma entrada de caixa para a empresa. Por exemplo, uma venda a prazo só se converte em entrada real quando o cliente realiza o pagamento. Por isso, é fundamental diferenciar o que é faturamento, ou seja, a venda realizada, do que é recebimento efetivo.

Saídas de Caixa

As saídas de caixa correspondem aos desembolsos financeiros realizados pela empresa, abrangendo desde despesas operacionais, como salários, aluguéis e compras de matéria-prima, até outros pagamentos necessários para a manutenção das atividades do dia a dia.

Essas saídas podem ser categorizadas da seguinte forma:

— Despesas Operacionais

São os gastos diretamente relacionados à atividade principal da empresa, por exemplo:

- Pagamentos aos funcionários, incluindo benefícios e impostos;

- Pagamentos pelo uso de espaços físicos, como escritórios, lojas ou fábricas;

- Aquisição de materiais necessários para a produção de bens ou serviços;

- Contratação de serviços externos, como contabilidade, limpeza ou manutenção;

- Pagamentos de contas de luz, água e outros utilities.

— Despesas Financeiras

São os gastos relacionados à obtenção e gestão de recursos financeiros. Elas incluem:

- Pagamentos de juros sobre empréstimos e financiamentos;

- Custos de serviços bancários, como transferências e manutenção de contas;

- Pagamentos de comissões a intermediários em transações financeiras.

— Despesas com Impostos

São os pagamentos de tributos e impostos devidos ao governo, por exemplo:

- Impostos sobre o lucro da empresa;

- Impostos sobre a receita de vendas, como ICMS e ISS;

- Contribuições previdenciárias e outras contribuições sociais.

— Outras Despesas

São os gastos que não se enquadram nas categorias anteriores. Elas podem incluir:

- Investimentos em divulgação e promoção da empresa;

- Custos de viagens de negócios e hospedagem de funcionários;

- Perda de valor de ativos ao longo do tempo;

- Custos de manutenção e reparos de equipamentos e instalações.

É fundamental que as empresas mantenham um controle rigoroso sobre suas saídas de caixa, a fim de garantir a saúde financeira do negócio e evitar surpresas desagradáveis.

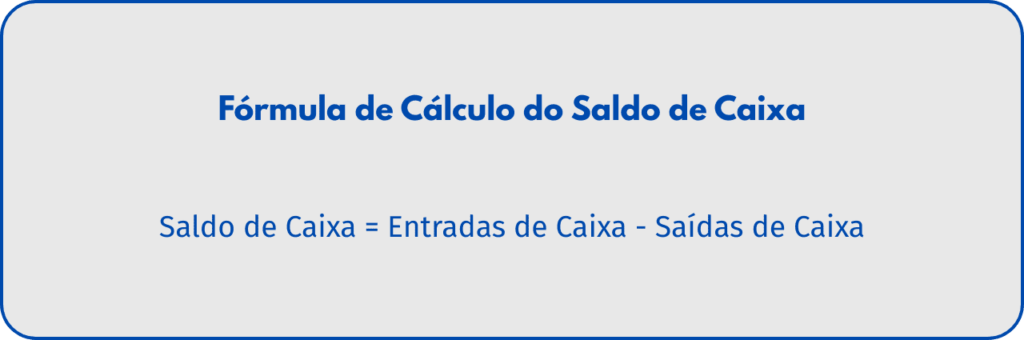

Saldo de Caixa

O saldo de caixa representa a diferença entre as entradas e as saídas de recursos em um determinado período. Quando positivo, esse saldo permite que a empresa invista, cresça e aproveite oportunidades de mercado. Já um saldo negativo exige atenção, podendo demandar ajustes operacionais ou a captação de recursos para evitar problemas.

Vale destacar que o saldo de caixa é um indicador dinâmico, sujeito a variações constantes conforme as movimentações diárias da empresa. Por isso, o monitoramento contínuo do fluxo de caixa é essencial para identificar desequilíbrios e garantir uma gestão financeira sólida.

A importância do fluxo de caixa

É verdade que o fluxo de caixa permite que os gestores, especialmente os administradores, tomem decisões fundamentadas, antecipem problemas de liquidez, planejem as finanças de curto e longo prazo e conduzam negociações mais estratégicas com investidores e credores.

Mas, mais do que isso, quando bem controlado, o fluxo de caixa se torna um pilar essencial para a gestão eficiente do capital de giro. Ele garante que a empresa tenha os recursos necessários para manter suas operações em equilíbrio, promover estabilidade financeira e sustentar um crescimento consistente e saudável ao longo do tempo.

Vantagens do acompanhamento do fluxo de caixa

Acompanhar o fluxo de caixa de forma regular é essencial para preservar a saúde financeira do negócio. Essa prática proporciona uma visão clara das entradas e saídas de dinheiro, facilita a identificação de gargalos, evita surpresas no orçamento e embasa decisões mais estratégicas.

Com um controle eficaz do fluxo de caixa, sua empresa pode conquistar maior previsibilidade e segurança financeira, além de diversas outras vantagens, como:

Prevenção de crises

O monitoramento constante do fluxo de caixa permite identificar, com antecedência, períodos de baixa liquidez. Essa visibilidade possibilita a adoção de medidas preventivas, reduzindo o risco de crises financeiras e promovendo uma gestão mais segura e proativa.

Melhor planejamento

Com base nos dados reais do fluxo de caixa, é possível definir metas de despesas e investimentos mais realistas e alinhadas à realidade financeira da empresa. Isso contribui para um planejamento financeiro mais eficiente, tanto no médio quanto no longo prazo, promovendo uma alocação estratégica dos recursos e evitando decisões baseadas em estimativas irreais.

Redução de custos

A análise detalhada do fluxo de caixa permite identificar gastos desnecessários ou excessivos, abrindo espaço para a implementação de medidas que visem à redução de custos e à otimização do uso dos recursos disponíveis. Esse processo fortalece a eficiência operacional e contribui para uma gestão financeira mais inteligente e sustentável.

Facilita negociações financeiras

O acompanhamento do fluxo de caixa, aliado a uma gestão financeira sólida, aumenta significativamente a credibilidade da empresa perante instituições financeiras e fornecedores.

Essa confiança facilita a obtenção de crédito, além de melhorar o poder de negociação em relação a prazos e condições de pagamento.

Melhora a documentação financeira

O registro organizado das entradas e saídas de caixa contribui diretamente para a melhoria da documentação financeira da empresa. Essa prática facilita a elaboração de relatórios gerenciais, o atendimento a auditorias e o cumprimento de obrigações fiscais, garantindo maior transparência e conformidade com as exigências legais.

Tomada de decisões estratégicas

As informações fornecidas pelo fluxo de caixa permitem uma tomada de decisão mais embasada e estratégica. Com esses dados, é possível identificar o momento ideal para realizar investimentos, definir políticas de preços mais adequadas e estabelecer critérios seguros para a concessão de crédito a clientes.

Identificação de oportunidades de investimento

A análise do fluxo de caixa permite identificar períodos de excedente financeiro que podem ser estrategicamente aproveitados para a realização de investimentos rentáveis e a expansão do negócio. Essa visão orientada por dados contribui para um crescimento sustentável e alinhado com a realidade financeira da empresa.

Controle do capital de giro

O acompanhamento do fluxo de caixa permite um controle mais eficiente do capital de giro, garantindo que a empresa disponha de recursos suficientes para financiar suas operações e cumprir seus compromissos financeiros, tanto no curto quanto no longo prazo.

Aumento da eficiência operacional

A análise do fluxo de caixa pode revelar ineficiências nos processos operacionais da empresa, oferecendo insights valiosos para a implementação de melhorias. Ao identificar pontos de desperdício ou má alocação de recursos, é possível adotar medidas que aumentem a eficiência e contribuam para a otimização da gestão financeira como um todo.

Principais modelos de fluxo de caixa

Existem diferentes modelos de fluxo de caixa que atendem a necessidades específicas de gestão financeira. Conhecer essas variações pode ajudá-lo a escolher a melhor forma de controlar e analisar o dinheiro que entra e sai do seu negócio, garantindo mais eficiência.

Confira os principais modelos de gestão de fluxo de caixa, a seguir:

Fluxo de Caixa Operacional

Este é o modelo mais fundamental, representando as entradas e saídas de caixa diretamente ligadas às atividades operacionais diárias da empresa. Inclui receitas de vendas, pagamentos a fornecedores, salários de funcionários, despesas com aluguel e outras despesas operacionais.

É essencial para avaliar a saúde financeira do negócio no curto prazo e a capacidade de gerar caixa a partir de suas operações principais. Toda empresa deve fazer esse acompanhamento.

Fluxo de Caixa Direto

Este modelo registra todas as transações de entrada e saída de caixa em tempo real. É uma abordagem mais detalhada e granular, que fornece uma visão clara de onde o dinheiro está vindo e para onde está indo. É útil para identificar gargalos de caixa, otimizar o gerenciamento de contas a receber e a pagar e tomar decisões financeiras com base em dados concretos.

Fluxo de Caixa Indireto

Este modelo parte do lucro líquido e faz ajustes contábeis para chegar ao fluxo de caixa operacional. Considera itens não monetários, como depreciação e amortização, e mudanças em contas do capital de giro, como estoques e contas a receber.

É comumente usado em relatórios financeiros para conciliar o lucro líquido com o fluxo de caixa e fornecer uma visão mais abrangente da performance financeira da empresa.

Fluxo de Caixa Projetado

Este modelo projeta as entradas e saídas de caixa futuras com base no histórico da empresa, tendências de mercado e premissas de crescimento. É uma ferramenta essencial para o planejamento financeiro, permitindo que a empresa antecipe necessidades de caixa, identifique oportunidades e tome medidas preventivas para evitar crises de liquidez.

Fluxo de Caixa Livre

Este modelo representa o caixa disponível após todos os investimentos e despesas operacionais. É o caixa que a empresa pode usar para pagar dividendos, recomprar ações, fazer aquisições ou simplesmente manter como reserva de segurança. É um indicador importante da flexibilidade financeira e da capacidade da empresa de gerar valor para os acionistas.

Além dos modelos principais, existem outros tipos de fluxo de caixa que podem ser igualmente relevantes, dependendo das necessidades da empresa. Entre eles, destaca-se o fluxo de caixa de investimento, que registra entradas e saídas relacionadas à aquisição ou venda de ativos de longo prazo, como equipamentos e imóveis.

Já o fluxo de caixa de financiamento concentra-se nas movimentações ligadas a empréstimos, financiamentos e emissões de ações ou debêntures, oferecendo uma visão clara das fontes externas de recursos da empresa.

Como criar um fluxo de caixa eficiente?

Criar um fluxo de caixa eficiente é fundamental para garantir um bom controle financeiro. Com um processo bem estruturado, é possível acompanhar as movimentações financeiras em tempo real, planejar com mais precisão e tomar decisões estratégicas baseadas em dados concretos. Confira como fazer isso na prática!

Organize suas informações financeiras

O primeiro passo para um controle eficaz do fluxo de caixa é categorizar todas as entradas e saídas, separando-as por tipos, como vendas, salários, aluguel, fornecedores, impostos, entre outros. Essa organização permite identificar com mais precisão áreas de gastos excessivos e descobrir oportunidades de economia que, muitas vezes, passam despercebidas.

Além disso, é essencial registrar cada transação com data, descrição, valor e forma de pagamento. O uso de planilhas, softwares de gestão financeira ou aplicativos especializados pode facilitar esse processo, tornando o controle mais ágil, confiável e acessível.

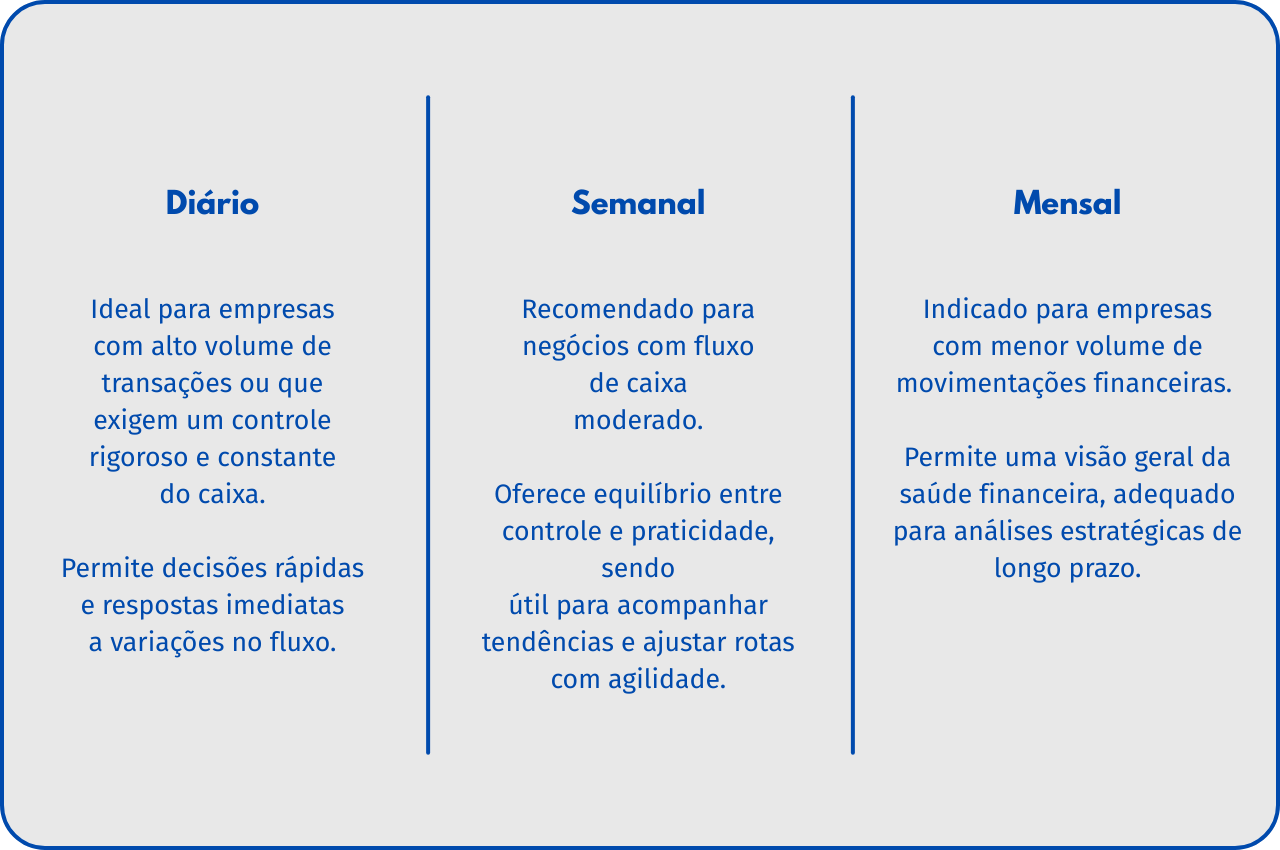

Defina a periodicidade

Escolher a frequência adequada para o acompanhamento do fluxo de caixa é fundamental para manter o controle financeiro alinhado à realidade do negócio:

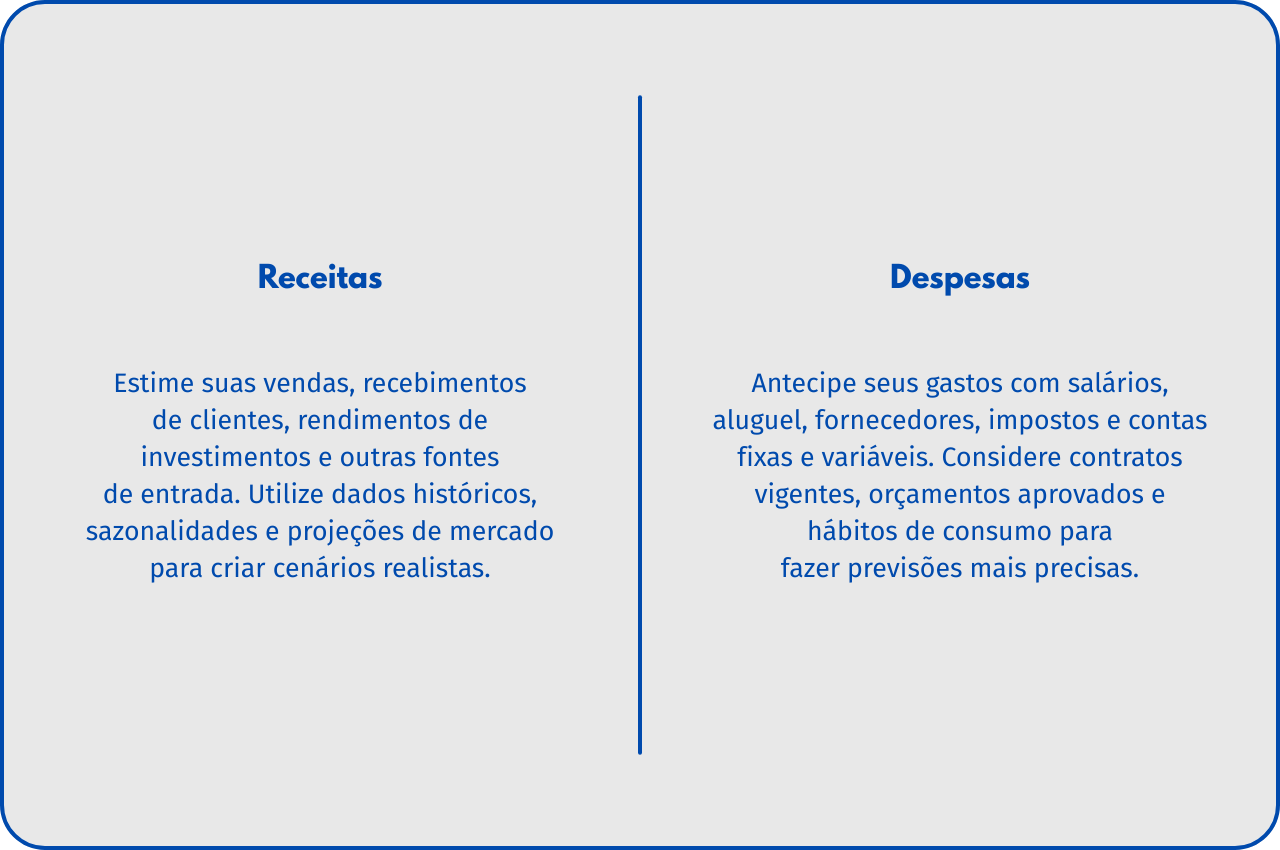

Projete movimentações futuras

Projetar entradas e saídas é fundamental para antecipar necessidades financeiras e tomar decisões com mais segurança. Com base no histórico da empresa e nas tendências do mercado, organize suas previsões da seguinte forma:

Monitore e atualize constantemente

Para garantir uma visão precisa e confiável da situação financeira, registre todas as transações no fluxo de caixa assim que elas ocorrerem. Esse hábito evita esquecimentos e permite um acompanhamento em tempo real da saúde financeira do negócio.

Além disso, compare regularmente os lançamentos com os extratos bancários, identificando e corrigindo eventuais divergências. Essa conferência é essencial para manter a integridade das informações e reforçar a confiança nos dados utilizados para tomada de decisões.

Implemente medidas corretivas

Quando o fluxo de caixa revela desequilíbrios ou projeções negativas, é hora de agir com rapidez e estratégia. Algumas medidas corretivas podem incluir:

Redução de custos: Revise contratos, renegocie com fornecedores, elimine despesas desnecessárias e otimize processos internos para enxugar os gastos sem comprometer a operação.

Aumento de receitas: Diversifique sua oferta com novos produtos ou serviços, expanda para novos mercados, fortaleça sua estratégia de vendas e invista na fidelização de clientes para impulsionar os resultados.

Fontes de financiamento: Se houver necessidade de cobrir déficits temporários ou viabilizar novos investimentos, considere linhas de crédito, empréstimos ou até mesmo a captação de investidores estratégicos.

Separe contas pessoais e empresariais

Evite misturar suas finanças pessoais com as da empresa. Essa prática é essencial para manter um controle financeiro mais claro, tomar decisões baseadas em dados reais e evitar complicações contábeis ou fiscais. Manter contas bancárias, cartões e registros separados facilita a gestão, a apuração de resultados e o cumprimento das obrigações legais.

Tenha um fundo de reserva

Reserve uma parte do lucro da empresa para formar um fundo de emergência. Esse recurso é essencial para cobrir despesas inesperadas, manter a operação durante períodos de baixa receita e oferecer mais segurança diante de imprevistos. Um fundo bem estruturado garante maior estabilidade financeira e fortalece a resiliência do negócio.

Busque orientação profissional

Consultar um contador ou consultor financeiro pode fazer toda a diferença na gestão do seu fluxo de caixa. Esses profissionais ajudam a organizar as finanças, analisar resultados com mais profundidade e tomar decisões estratégicas alinhadas à realidade do seu negócio. Contar com orientação especializada fortalece a gestão e reduz riscos financeiros.

Utilize a tecnologia

Aproveite as ferramentas digitais disponíveis para automatizar tarefas, gerar relatórios precisos e acessar informações em tempo real. Softwares de gestão financeira e aplicativos facilitam o controle do fluxo de caixa, aumentam a produtividade e reduzem o risco de erros.

Principais erros no controle de fluxo de caixa

Agora que você já conhece todos os passos para realizar um controle eficiente do fluxo de caixa, é hora de analisar as práticas que devem ser evitadas para manter esse acompanhamento sempre em dia.

Falta de atualização

Manter o controle do fluxo de caixa desatualizado é um erro grave que pode comprometer a visão real da saúde financeira do negócio. É fundamental registrar todas as entradas e saídas consistentemente e em tempo real.

A falta de atualização impede uma tomada de decisão informada e pode levar a surpresas desagradáveis, como descobrir que a empresa está operando no vermelho a meses, sem que os gestores tenham ciência disso.

Não categorizar entradas e saídas

Categorizar as entradas e saídas de caixa é fundamental para uma análise financeira eficaz. Ao classificar as transações por categorias, como vendas, custos fixos, custos variáveis, investimentos e financiamentos, torna-se possível identificar padrões, tendências e áreas problemáticas com mais precisão.

A ausência dessa categorização dificulta a compreensão da origem e do destino dos recursos, tornando a análise superficial e limitando seu valor para a tomada de decisões estratégicas.

Ausência de projeções

A ausência de projeções do fluxo de caixa compromete o planejamento financeiro da empresa. Estimar entradas e saídas futuras permite antecipar cenários, identificar necessidades de capital de giro e adotar medidas preventivas para evitar crises de liquidez.

Sem esse tipo de projeção, a empresa fica vulnerável a imprevistos e pode enfrentar dificuldades para cumprir seus compromissos financeiros.

Não analisar regularmente

Controlar o fluxo de caixa sem analisar os dados regularmente é desperdiçar informações valiosas. A análise periódica do fluxo de caixa permite identificar tendências, avaliar o desempenho financeiro, detectar oportunidades de melhoria e embasar decisões estratégicas com mais precisão.

A ausência dessa análise impede o aprendizado com os erros e o aproveitamento de oportunidades, limitando o potencial de crescimento do negócio.

Falta de reserva de caixa

A falta de uma reserva de caixa adequada aumenta significativamente a vulnerabilidade da empresa diante de situações imprevistas, como crises econômicas, quedas nas vendas, aumentos de custos ou outros eventos inesperados.

A reserva de caixa atua como um colchão de segurança, permitindo que a empresa enfrente períodos de turbulência sem comprometer suas operações. Sem essa proteção, a empresa pode ser forçada a recorrer a financiamentos emergenciais — que, além de caros, podem ser difíceis de obter justamente nos momentos de maior necessidade.

[BÔNUS] 5 dicas para melhorar seu fluxo de caixa

Todo gestor precisa ter consciência de que controlar o fluxo de caixa vai muito além de apenas acompanhar entradas e saídas. Trata-se de uma gestão estratégica que garante liquidez, evita surpresas e permite que o negócio cresça com solidez.

Pensando nisso, reunimos 5 dicas valiosas para te ajudar a otimizar esse processo e fortalecer a saúde financeira da sua empresa. Com essas orientações, você poderá implementar estratégias eficazes e conquistar os resultados financeiros que tanto busca. Acompanhe.

1. Negocie melhores prazos com fornecedores

Uma das formas mais eficazes de melhorar o fluxo de caixa é negociar e alongar os prazos de pagamento para os seus fornecedores. Isso significa que a empresa terá mais tempo entre a saída do recurso e a entrada das receitas provenientes de suas vendas.

Na prática, ao fechar contratos com fornecedores, negocie condições mais vantajosas nos prazos, como 30, 60 ou até 90 dias para pagamento. Busque construir um bom histórico de pagamentos e fidelidade para ganhar poder de barganha junto aos fornecedores.

2. Estabeleça políticas de cobrança eficazes

Ter dinheiro a receber não significa ter dinheiro em caixa. A inadimplência é uma das maiores vilãs da liquidez empresarial. Por isso, crie um processo padronizado de cobrança com lembretes automáticos, prazos definidos e, se necessário, estratégias de renegociação.

Uma dica extra é utilizar ferramentas de gestão financeira ou ERP que integrem emissão de boletos, acompanhamento e notificações de cobrança. Dessa forma, você terá redução da inadimplência, maior previsibilidade de recebimentos e controle mais preciso do caixa.

3. Reduza despesas desnecessárias

Nem sempre aumentar a receita é a solução mais rápida — muitas vezes, cortar gastos pode trazer um impacto ainda maior no fluxo de caixa. Revise contratos, elimine assinaturas ou serviços subutilizados, renegocie tarifas bancárias e avalie o custo-benefício de fornecedores.

Mas fique atento: corte com inteligência — o objetivo é eliminar excessos, não comprometer a qualidade ou eficiência da operação. Fazendo isso, você terá liberação de caixa para outras áreas estratégicas da empresa, como marketing, inovação ou capital de giro.

4. Diversifique suas fontes de receita

Empresas com fontes de receita concentradas estão mais expostas a riscos financeiros.

A diversificação protege o negócio e mantém o fluxo de caixa ativo, mesmo em períodos de instabilidade do mercado. Explore novos segmentos de clientes, crie produtos ou serviços complementares, invista em canais digitais, pacotes de assinatura ou modelos de recorrência.

Imagine uma indústria de autopeças que tradicionalmente produz sob encomenda para montadoras. Para diversificar, ela pode começar a desenvolver uma linha própria de componentes para o mercado de reposição (aftermarket), vendendo diretamente para distribuidores, oficinas e até e-commerce especializados.

O resultado é maior estabilidade no caixa e possibilidade de crescimento sustentável.

5. Busque alternativas saudáveis de capital

Nem sempre é possível financiar o crescimento da operação ou cobrir imprevistos com recursos próprios. Nesses casos, é essencial escolher fontes de capital que não comprometam o futuro financeiro da empresa. Então, avalie opções como antecipação de recebíveis ou investidores especializados em capital de giro.

O que você deve evitar são empréstimos com taxas abusivas ou prazos muito curtos, que criem um ciclo vicioso de endividamento. Uma dica bônus: use essas soluções com planejamento, preferencialmente para alavancar vendas ou equilibrar sazonalidades.

Um bom fluxo de caixa não acontece por acaso — ele é fruto de estratégias bem definidas, disciplina financeira e decisões inteligentes. Ao aplicar essas 5 dicas, você terá mais clareza sobre as finanças, evitará apertos e abrirá caminho para o crescimento sustentável.

Antecipação de Duplicatas: uma solução inteligente

A antecipação de duplicatas é, sem dúvidas, uma ferramenta poderosa para empresas que desejam otimizar seu fluxo de caixa e impulsionar o crescimento da operação. Quando utilizada de forma estratégica, ela permite que as empresas injetem capital de giro imediato no negócio e eliminando a necessidade de esperar pelo vencimento das faturas.

Essa prática oferece uma série de benefícios, dentre os quais, se destacam:

Capital de giro imediato

O desconto de duplicatas proporciona um fluxo de caixa consistente, permitindo aproveitar oportunidades de negócio, investir em crescimento e manter as operações diárias rodando.

Flexibilidade financeira

Com o capital proveniente da antecipação, as empresas ganham flexibilidade para negociar com fornecedores, obter melhores condições de pagamento e, até mesmo, quitar dívidas antecipadamente, reduzindo custos financeiros atuais e futuros.

Redução de riscos

Ao antecipar recebíveis, as empresas reduzem o risco de inadimplência e os impactos negativos que atrasos nos pagamentos podem causar no fluxo de caixa e histórico de crédito.

Otimização do ciclo financeiro

A antecipação de duplicatas contribui para um ciclo financeiro mais eficiente, permitindo que as empresas reinvistam seus recursos mais rapidamente e acelerem o seu crescimento.

Sem novas dívidas

Diferente de outras formas de financiamento e empréstimos, o desconto de duplicatas não gera novas dívidas, preservando a saúde financeira da empresa e reduzindo custos de capital.

Belluno Digital — parceiro no desconto de duplicatas

No Belluno Digital, oferecemos soluções sob medida para a antecipação de duplicatas, com taxas altamente competitivas e IOF zero. Conte com um processo ágil, transparente e uma equipe dedicada a encontrar a melhor alternativa para as necessidades da sua empresa.

Simule e impulsione seu fluxo de caixa!

Solicite uma simulação de taxas para antecipação de duplicatas e descubra como essa solução pode impulsionar o crescimento da sua empresa. Com o capital de giro necessário, você poderá investir em inovação, expandir os negócios e alcançar seus objetivos com agilidade. Fale agora com nossos especialistas, acessando esse link aqui!

Conclusão — fique de olho no fluxo de caixa!

Sem sombra de dúvidas, a gestão eficiente do fluxo de caixa é um pilar fundamental para a saúde financeira e o sucesso a longo prazo de qualquer empresa.

Ao implementar um planejamento estratégico detalhado e utilizar ferramentas que forneçam informações em tempo real, as empresas podem não apenas identificar e mitigar riscos potenciais, mas também se posicionar para aproveitar oportunidades de crescimento e investimento.

Portanto, ao adotar uma abordagem proativa e orientada para resultados na gestão do fluxo de caixa da sua empresa, você poderá construir uma base financeira sólida, capaz de sustentar suas operações, impulsionar o crescimento e consolidar sua posição no mercado.

Se você gostou deste conteúdo e deseja receber outros semelhantes em primeira mão, diretamente no seu WhatsApp, faça parte do canal exclusivo do Belluno Digital!

[FAQ] Perguntas Frequentes sobre Fluxo de Caixa

1. O que é fluxo de caixa e por que ele é importante para empresas?

Fluxo de caixa é o controle de todas as entradas e saídas de dinheiro em um negócio, em um determinado período. Ele permite acompanhar a saúde financeira da empresa, prever crises, planejar investimentos e garantir que ela consiga cumprir seus compromissos.

2. Qual a diferença entre fluxo de caixa e lucro?

O lucro representa o resultado positivo entre receitas e despesas contábeis, enquanto o fluxo de caixa mostra o dinheiro que realmente entrou e saiu do caixa da empresa. Ou seja, é possível ter lucro no papel e ainda assim estar sem dinheiro em caixa.

3. Quais são os tipos de fluxo de caixa mais usados?

Os principais são:

- Fluxo de caixa operacional: entradas e saídas ligadas à operação do dia a dia.

- Fluxo de caixa direto: registra transações reais, em tempo real.

- Fluxo de caixa indireto: parte do lucro líquido e ajusta valores contábeis.

- Fluxo de caixa projetado: previsão futura com base em histórico.

- Fluxo de caixa livre: dinheiro disponível após todos os custos e investimentos.

4. Como fazer um controle de fluxo de caixa eficiente?

Siga estes passos:

- Categorize todas as entradas e saídas.

- Registre as transações em tempo real.

- Projete receitas e despesas futuras.

- Analise os dados periodicamente.

- Separe as contas pessoais das empresariais.

- Crie um fundo de emergência.

- Use ferramentas digitais e, se possível, conte com apoio profissional.

5. O que é fluxo de caixa negativo?

É quando as saídas de dinheiro superam as entradas em um determinado período. Isso pode indicar desequilíbrio financeiro, exigir cortes de gastos ou até mesmo a busca por crédito para cobrir o déficit. Se não for tratado rapidamente, pode comprometer a sobrevivência da empresa.

6. Qual a frequência ideal para acompanhar o fluxo de caixa?

Depende do porte e do volume de movimentações da empresa:

- Diário: para empresas com alto volume de transações.

- Semanal: para controle moderado.

- Mensal: para negócios com menor complexidade financeira.

7. Posso usar planilhas para controlar o fluxo de caixa?

Sim! Planilhas são um ótimo ponto de partida, especialmente para pequenas empresas. No entanto, conforme o volume de dados cresce, o ideal é adotar softwares ou ERPs que ofereçam relatórios automáticos, conciliações bancárias e projeções financeiras.

8. O que é fluxo de caixa livre?

Fluxo de caixa livre é o valor disponível após a empresa pagar todas as suas despesas operacionais e investimentos. Ele representa o “dinheiro de verdade” que sobra e pode ser usado para reinvestir, distribuir lucros ou formar reservas financeiras.

9. Como o fluxo de caixa ajuda na tomada de decisões?

Com informações reais e atualizadas, o gestor pode:

- Planejar investimentos no momento certo;

- Negociar prazos com fornecedores;

- Conceder crédito com mais segurança;

- Cortar gastos supérfluos antes que se tornem um problema;

- Aproveitar as oportunidades sem comprometer o caixa.

10. O que é fluxo de caixa projetado e por que usá-lo?

É a previsão de quanto dinheiro entrará e sairá no futuro. Ele ajuda a antecipar necessidades financeiras, planejar expansão e evitar surpresas, como faltar dinheiro no final do mês. É essencial para empresas que buscam crescimento sustentável.

Conteúdos que você pode gostar de ler também:

➡️ Link de pagamento com recebimento na hora: entenda como funciona

➡️ Como escolher o melhor gateway de pagamento para o seu negócio

➡️ 5 motivos para você abrir uma Conta Digital Pessoa Jurídica

➡️ O que são Direitos Creditórios? Entenda tudo sobre o tema!

gestão financeira

Deixe um comentário